Dla wielu osób, które stawiają pierwsze kroki w świecie finansów, fundusze inwestycyjne mogą wydawać się skomplikowane i niedostępne. Nic bardziej mylnego! W rzeczywistości są one jednym z najprostszych i najbardziej efektywnych sposobów na rozpoczęcie przygody z inwestowaniem. Zrozumienie ich mechanizmu działania to klucz do świadomego pomnażania kapitału, nawet przy niewielkich kwotach.

Fundusze inwestycyjne prosty sposób na zbiorowe inwestowanie dla każdego

- Fundusze inwestycyjne to forma zbiorowego lokowania pieniędzy wielu osób w różnorodne instrumenty finansowe.

- Są zarządzane przez profesjonalne Towarzystwa Funduszy Inwestycyjnych (TFI) pod nadzorem KNF.

- Pozwalają rozpocząć inwestowanie już od niewielkich kwot, np. 100 zł.

- Istnieje wiele rodzajów funduszy (akcyjne, obligacji, mieszane), dopasowanych do różnych poziomów ryzyka i celów.

- Kluczowe zalety to dywersyfikacja, profesjonalne zarządzanie i często wysoka płynność.

- Warto pamiętać o opłatach (za zarządzanie, manipulacyjnych) oraz podatku od zysków kapitałowych.

Fundusze inwestycyjne dla początkujących

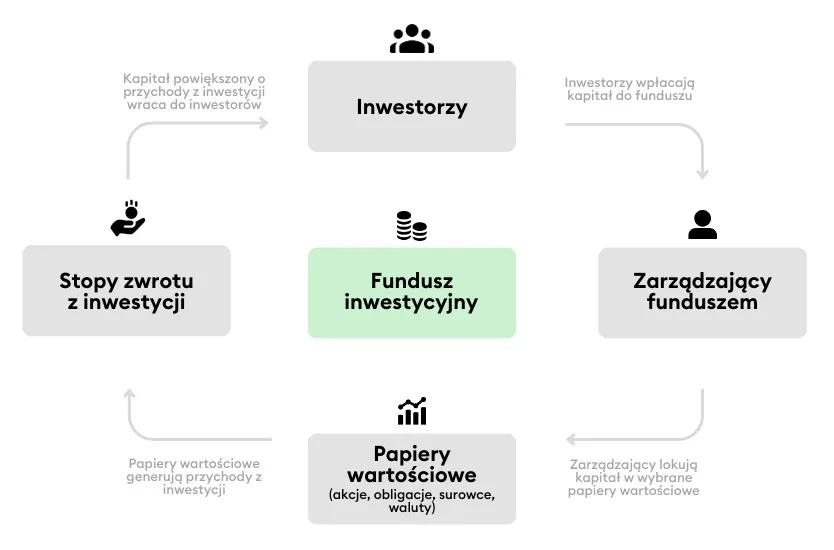

Zacznijmy od podstaw: czym właściwie jest fundusz inwestycyjny? W mojej ocenie, najprościej można go opisać jako formę zbiorowego inwestowania. Wyobraź sobie, że wiele osób wpłaca swoje pieniądze do wspólnego "worka", a następnie te zgromadzone środki są lokowane w różnorodne instrumenty finansowe, takie jak akcje, obligacje, czy nawet surowce. To pozwala na dostęp do rynków, które indywidualnie byłyby trudne lub kosztowne do osiągnięcia.

W Polsce za tworzenie i zarządzanie funduszami odpowiadają Towarzystwa Funduszy Inwestycyjnych, w skrócie TFI. To profesjonalne instytucje, które muszą posiadać zezwolenie Komisji Nadzoru Finansowego (KNF). Działalność TFI i samych funduszy jest ściśle regulowana przez prawo, głównie przez Ustawę o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi. To zapewnia pewien poziom bezpieczeństwa i przejrzystości, co jest niezwykle ważne dla inwestorów.

Kiedy wpłacasz pieniądze do funduszu, nie kupujesz bezpośrednio akcji czy obligacji. Zamiast tego, nabywasz tak zwane jednostki uczestnictwa (w przypadku funduszy otwartych) lub certyfikaty inwestycyjne (w funduszach zamkniętych). Są to dowody Twojego udziału w funduszu. Ich wartość nie jest stała zmienia się ona każdego dnia roboczego, w zależności od tego, jak zmienia się wartość wszystkich aktywów, które fundusz posiada w swoim portfelu.

Jak działa zbiorowe inwestowanie

Zastanawiasz się, jak dokładnie przebiega ten proces? Postaram się go przedstawić krok po kroku, abyś mógł lepiej zrozumieć, co dzieje się z Twoimi pieniędzmi, gdy zdecydujesz się na inwestycję w fundusz.

- Wpłata środków: Inwestorzy, tacy jak Ty, wpłacają pieniądze do wybranego funduszu inwestycyjnego. Może to być jednorazowa wpłata lub regularne, cykliczne wpłaty.

- Nabycie jednostek/certyfikatów: W zamian za wpłacone środki, inwestorzy nabywają jednostki uczestnictwa (lub certyfikaty inwestycyjne w przypadku FIZ). Ich liczba zależy od wartości jednostki w danym dniu.

- Zarządzanie portfelem: Wszystkie zgromadzone środki są następnie przekazywane w ręce profesjonalnego zarządzającego funduszem. Jego zadaniem jest lokowanie tych pieniędzy w różnorodne aktywa finansowe (akcje, obligacje, surowce itp.) zgodnie z polityką inwestycyjną funduszu.

- Wzrost wartości aktywów: Jeśli zarządzający podejmuje trafne decyzje, a rynki sprzyjają, wartość aktywów w portfelu funduszu rośnie.

- Wycena jednostek: Wzrost wartości aktywów przekłada się na wzrost wartości pojedynczej jednostki uczestnictwa.

- Zysk dla inwestora: Kiedy inwestor zdecyduje się sprzedać swoje jednostki (tzw. umorzenie), otrzyma kwotę odpowiadającą ich aktualnej wartości. Jeśli wartość jednostki wzrosła od momentu zakupu, inwestor realizuje zysk.

Kluczową postacią w całym tym procesie jest zarządzający funduszem. To zazwyczaj licencjonowany doradca inwestycyjny, czyli osoba posiadająca odpowiednie kwalifikacje i doświadczenie. Jego rola polega na analizie rynków, wyborze odpowiednich instrumentów finansowych i podejmowaniu decyzji o zakupie lub sprzedaży aktywów. Wszystko to dzieje się oczywiście w ramach ściśle określonej polityki inwestycyjnej, którą fundusz deklaruje na początku.

Wartość jednostki uczestnictwa lub certyfikatu inwestycyjnego jest wyceniana zazwyczaj raz dziennie (w dni robocze). Jest to nic innego jak matematyczna pochodna wartości wszystkich aktywów znajdujących się w portfelu funduszu, pomniejszona o zobowiązania funduszu i podzielona przez liczbę wyemitowanych jednostek. To właśnie ta dzienna wycena pozwala inwestorom śledzić wyniki ich inwestycji i podejmować decyzje o ewentualnym dokupieniu lub sprzedaży jednostek.

Rodzaje funduszy dostępne na polskim rynku

Na polskim rynku funduszy inwestycyjnych spotkamy się z kilkoma głównymi typami, które różnią się przede wszystkim sposobem obrotu jednostkami oraz elastycznością inwestycyjną. Jako Patryk Kowalczyk, zawsze podkreślam, że zrozumienie tych różnic jest fundamentalne dla każdego początkującego inwestora.

| Cecha | Fundusz Otwarty (FIO) | Fundusz Zamknięty (FIZ) |

|---|---|---|

| Płynność | Wysoka jednostki można kupić i sprzedać (umorzyć) w dowolnym dniu wyceny. | Niska obrót certyfikatami jest ograniczony, często tylko na giełdzie lub w określonych terminach. |

| Liczba jednostek | Nieograniczona fundusz emituje nowe jednostki w miarę napływu kapitału. | Ograniczona emituje certyfikaty w seriach, ich liczba jest stała (lub zmienia się rzadko). |

| Typ aktywów | Zazwyczaj płynne aktywa (akcje, obligacje, instrumenty rynku pieniężnego). | Często mniej płynne aktywa (nieruchomości, udziały w spółkach niepublicznych, wierzytelności). |

| Dostępność | Szeroka dla każdego inwestora, często już od małych kwot. | Ograniczona często dla inwestorów z większym kapitałem lub bardziej doświadczonych. |

Oprócz podziału na FIO i FIZ, fundusze klasyfikujemy również ze względu na ich politykę inwestycyjną, czyli to, w co głównie lokują środki. To kluczowe, bo od tego zależy potencjalne ryzyko i zysk:

- Fundusze akcyjne: Jak sama nazwa wskazuje, inwestują głównie w akcje spółek (zazwyczaj minimum 66% aktywów). Są to fundusze o potencjalnie najwyższych zyskach, ale jednocześnie obarczone największym ryzykiem. Ich wyniki są silnie skorelowane z koniunkturą na giełdzie.

- Fundusze obligacji: Lokują środki w dłużne papiery wartościowe, takie jak obligacje skarbowe czy korporacyjne. Uważane są za bezpieczniejsze niż fundusze akcyjne, a ich celem jest zazwyczaj ochrona kapitału i generowanie stabilnego, choć niższego, dochodu.

-

Fundusze mieszane: Stanowią kompromis między funduszami akcyjnymi a obligacyjnymi, inwestując w oba typy aktywów. Dzielą się na:

- stabilnego wzrostu: z przewagą obligacji, co oznacza niższe ryzyko i umiarkowany potencjał zysku,

- zrównoważone: z bardziej wyrównanymi proporcjami akcji i obligacji (np. 50/50), co wiąże się z wyższym ryzykiem i potencjałem zysku niż fundusze stabilnego wzrostu.

Poza tymi głównymi kategoriami, istnieją również inne, bardziej wyspecjalizowane typy funduszy, które mogą być interesujące dla inwestorów o konkretnych celach:

- Fundusze pieniężne: Inwestują w krótkoterminowe instrumenty dłużne o bardzo niskim ryzyku, takie jak bony skarbowe czy depozyty bankowe. Są to zazwyczaj fundusze o najniższym potencjale zysku, ale i najniższym ryzyku, często wykorzystywane jako "parking" dla gotówki.

- Fundusze surowcowe/rynku towarowego: Lokują kapitał w surowce, np. złoto, ropę naftową, metale przemysłowe. Ich wyniki są zależne od cen surowców na rynkach światowych, co może wiązać się ze znaczną zmiennością.

- Fundusze nieruchomości: Inwestują bezpośrednio lub pośrednio w aktywa na rynku nieruchomości. Mogą oferować stabilne dochody z najmu, ale często charakteryzują się niższą płynnością.

Zalety i wady inwestowania w fundusze

Inwestowanie w fundusze, jak każda decyzja finansowa, ma swoje plusy i minusy. Z mojego doświadczenia wynika, że kluczowe jest zrozumienie obu stron medalu, zanim zdecydujemy się powierzyć swoje oszczędności funduszom.

Jedną z największych zalet funduszy inwestycyjnych jest dywersyfikacja. Co to oznacza? Zamiast inwestować wszystkie swoje pieniądze w jedną akcję czy obligację, fundusz rozkłada je na wiele różnych aktywów. Jeśli jedna ze spółek, w którą zainwestowano, ma problemy, wpływ na cały portfel funduszu jest ograniczony. To znacząco zmniejsza ryzyko w porównaniu do inwestowania w pojedyncze instrumenty, co jest szczególnie cenne dla początkujących.

Dwie kolejne, niezwykle ważne zalety, które często podkreślam, to:

- Niski próg wejścia: Fundusze inwestycyjne demokratyzują dostęp do rynków kapitałowych. Możesz zacząć inwestować już od bardzo niewielkich kwot, często nawet od 100 zł miesięcznie. To sprawia, że inwestowanie staje się dostępne dla szerokiego grona osób, a nie tylko dla tych z dużym kapitałem.

- Profesjonalne zarządzanie: Nie musisz być ekspertem od rynków finansowych, śledzić notowań czy analizować sprawozdań spółek. Twoimi pieniędzmi zajmuje się zespół doświadczonych zarządzających, którzy podejmują decyzje inwestycyjne w Twoim imieniu. To ogromna ulga i oszczędność czasu dla osób, które nie chcą lub nie potrafią samodzielnie analizować rynku.

Jednak, jak to w życiu bywa, nie ma róży bez kolców. Inwestowanie w fundusze wiąże się również z pewnymi rodzajami ryzyka, o których musisz wiedzieć:

- Ryzyko rynkowe: Jest to najbardziej podstawowe ryzyko. Wartość aktywów w portfelu funduszu może spadać z powodu ogólnej koniunktury na rynkach (np. spadków na giełdzie). Fundusze nie gwarantują zysku, a ich wartość może się wahać.

- Ryzyko stopy procentowej: Dotyczy głównie funduszy obligacji. Wzrost stóp procentowych zazwyczaj powoduje spadek cen obligacji, co negatywnie wpływa na wartość funduszy dłużnych.

- Ryzyko walutowe: Jeśli fundusz inwestuje w aktywa denominowane w walutach obcych (np. akcje amerykańskie), zmiany kursów walut mogą wpływać na wartość inwestycji, nawet jeśli cena samego aktywa w walucie lokalnej się nie zmieniła.

- Ryzyko płynności: Jest to ryzyko, że nie będziesz mógł szybko sprzedać swoich jednostek/certyfikatów po satysfakcjonującej cenie. Dotyczy to głównie Funduszy Inwestycyjnych Zamkniętych (FIZ), gdzie obrót certyfikatami jest ograniczony.

Przeczytaj również: Bankowy Fundusz Gwarancyjny: Jak chroni Twoje 100 000 euro?

Opłaty w funduszach inwestycyjnych

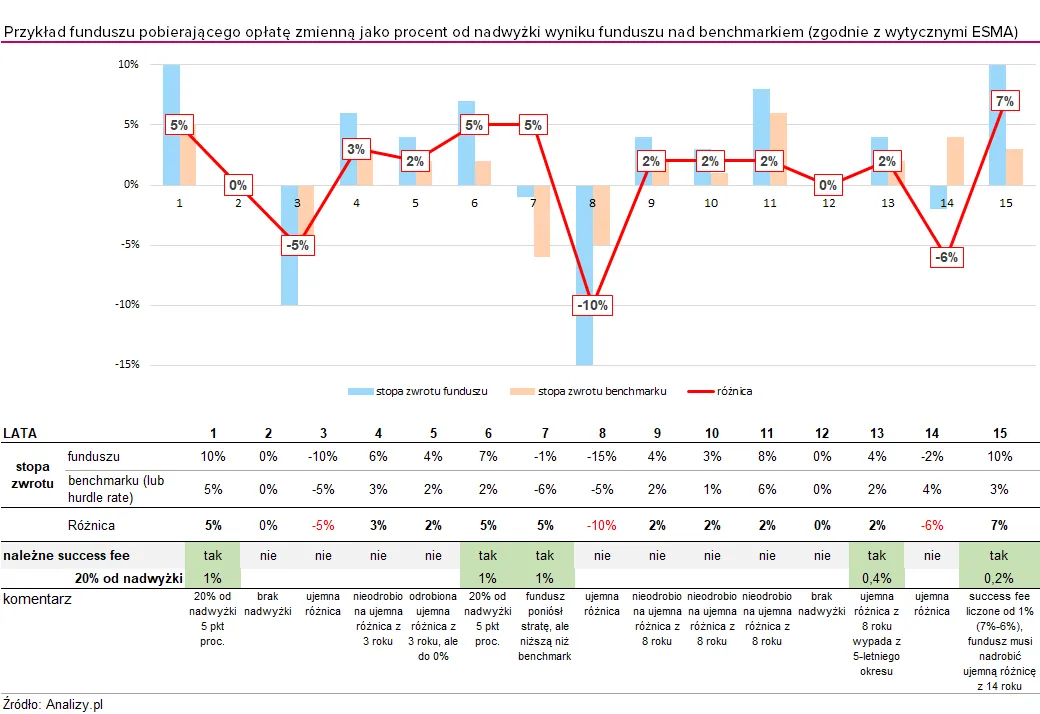

Koszty to jeden z najważniejszych aspektów, na które zawsze zwracam uwagę moim klientom. W funduszach inwestycyjnych opłaty są nieodłącznym elementem i mogą znacząco wpływać na ostateczny zysk z inwestycji. Najważniejszą z nich jest opłata za zarządzanie. Jest to stała opłata roczna, pobierana jako procent od wartości aktywów funduszu. W Polsce maksymalna stawka dla funduszy detalicznych jest regulowana prawnie i obecnie wynosi maksymalnie 2%. To wynagrodzenie dla TFI za profesjonalne zarządzanie Twoimi środkami.

Kolejnym kosztem są opłaty manipulacyjne, zwane też opłatami za nabycie lub dystrybucyjnymi. Są to jednorazowe opłaty pobierane w momencie zakupu jednostek uczestnictwa. Ich wysokość może wahać się od 0% do nawet 5% wartości wpłacanej kwoty. Na szczęście, obserwuję trend, że coraz więcej funduszy, zwłaszcza tych dostępnych online, rezygnuje z tej opłaty, co jest bardzo korzystne dla inwestorów. Rzadziej spotykana jest opłata za umorzenie, pobierana przy sprzedaży jednostek, zazwyczaj jeśli nastąpi to przed upływem określonego czasu.

Aby w pełni zrozumieć wszystkie koszty związane z inwestowaniem w fundusz, zawsze radzę dokładnie analizować tabelę opłat funduszu, którą TFI ma obowiązek udostępnić. Szukaj tam informacji o wszystkich wymienionych opłatach. Pamiętaj również o podatku od zysków kapitałowych, potocznie zwanym "podatkiem Belki". W Polsce zyski z funduszy inwestycyjnych są objęte 19% stawką tego podatku. Dobra wiadomość jest taka, że TFI zazwyczaj automatycznie pobiera ten podatek w momencie umorzenia jednostek z zyskiem i odprowadza go do urzędu skarbowego, więc nie musisz się tym martwić samodzielnie w rozliczeniu rocznym.