Ten artykuł dostarcza kompleksowej analizy prognoz dotyczących oprocentowania kredytów w Polsce na rok 2026. Zrozumiesz, od czego zależą decyzje Rady Polityki Pieniężnej, jak inflacja i wskaźniki takie jak WIBOR wpływają na Twoją ratę, a także otrzymasz praktyczne wskazówki, jak przygotować się na nadchodzące zmiany i świadomie zarządzać swoimi finansami.

Prognozy na 2026 wskazują na dalsze, choć umiarkowane, obniżki oprocentowania kredytów

- Ekonomiści przewidują łączne obniżki stóp procentowych o 0,5-0,75 punktu procentowego w 2026 roku.

- Kluczowym czynnikiem jest stabilizująca się inflacja, która ma oscylować w granicach celu NBP.

- Spadki stóp NBP przełożą się na niższe wskaźniki WIBOR i WIRON, obniżając raty kredytów zmiennych.

- Przykładowy kredyt na 450 tys. zł może przynieść oszczędności rzędu 345 zł po cyklu obniżek.

- Banki aktualizują oprocentowanie z opóźnieniem (co 3 lub 6 miesięcy), więc efekty nie są natychmiastowe.

- Rynek kredytów hipotecznych ma się stabilizować, bez powrotu do wcześniejszego boomu.

Jakie czynniki kształtują oprocentowanie Twojego kredytu?

Oprocentowanie kredytu to złożona kwestia, która zależy od wielu wzajemnie powiązanych czynników makroekonomicznych. Nie jest to jedynie decyzja banku, ale efekt szerszych trendów i polityk. Na jego wysokość wpływają przede wszystkim decyzje Rady Polityki Pieniężnej (RPP), która ustala stopy procentowe Narodowego Banku Polskiego. Równie istotny jest poziom inflacji, czyli tempo wzrostu cen towarów i usług. Wreszcie, kluczową rolę odgrywają wskaźniki referencyjne, takie jak WIBOR czy WIRON, które stanowią podstawę do wyliczania oprocentowania większości kredytów w Polsce. Zrozumienie tych zależności jest, moim zdaniem, absolutnie fundamentalne dla każdego kredytobiorcy.

Stopy procentowe NBP: Jak decyzje Rady Polityki Pieniężnej wpływają na Twój portfel?

Rada Polityki Pieniężnej (RPP) to organ Narodowego Banku Polskiego, którego głównym zadaniem jest utrzymywanie stabilności cen, czyli walka z inflacją. RPP decyduje o wysokości stóp procentowych NBP, które są niczym puls dla całej gospodarki. Kiedy RPP podnosi stopy, pieniądz staje się droższy banki płacą więcej za pożyczanie go od NBP, a to z kolei przekłada się na wyższe oprocentowanie kredytów dla klientów. I odwrotnie, obniżki stóp NBP sprawiają, że pieniądz tanieje, co w konsekwencji prowadzi do spadku oprocentowania kredytów bankowych. To bezpośrednio wpływa na wysokość Twojej miesięcznej raty, a tym samym na Twój domowy budżet.

Inflacja pod kontrolą kluczowy argument za obniżkami

Stabilizująca się inflacja jest obecnie głównym czynnikiem, który motywuje Radę Polityki Pieniężnej do dalszego łagodzenia polityki pieniężnej. Cel inflacyjny NBP wynosi 2,5% z dopuszczalnym odchyleniem o 1 punkt procentowy w górę lub w dół. Kiedy inflacja zbliża się do tego celu i utrzymuje się w jego granicach, RPP ma większą swobodę w obniżaniu stóp procentowych, aby wspierać wzrost gospodarczy. Według ankiety NBP, prognoza centralna inflacji CPI na 2026 rok wynosi 2,6%, co jest bliskie celowi. Oczywiście, RPP bierze pod uwagę także inne wskaźniki, takie jak tempo wzrostu PKB czy presja płacowa, ale to właśnie kontrola inflacji jest teraz na pierwszym planie.

WIBOR i WIRON: Zrozum wskaźniki, od których zależy Twoja rata

Dla większości kredytobiorców ze zmienną stopą procentową kluczowe są wskaźniki referencyjne takie jak WIBOR (Warsaw Interbank Offered Rate) i WIRON (Warsaw Interbank Overnight Rate). WIBOR to średnia stopa, po jakiej banki są skłonne pożyczać sobie pieniądze na polskim rynku międzybankowym, najczęściej na 3 lub 6 miesięcy. WIRON natomiast to nowszy wskaźnik, oparty na faktycznych transakcjach jednodniowych. Spadki stóp procentowych NBP bezpośrednio przekładają się na niższe notowania tych wskaźników. To oznacza, że kiedy RPP obniża stopy, po pewnym czasie WIBOR i WIRON również spadają, co automatycznie obniża część odsetkową Twojej raty kredytu. Przykładowo, na początku stycznia 2026 roku wartość wskaźnika WIBOR 6M wynosiła 3,86%.

Co mówią eksperci: Czy oprocentowanie kredytów spadnie w 2026 roku?

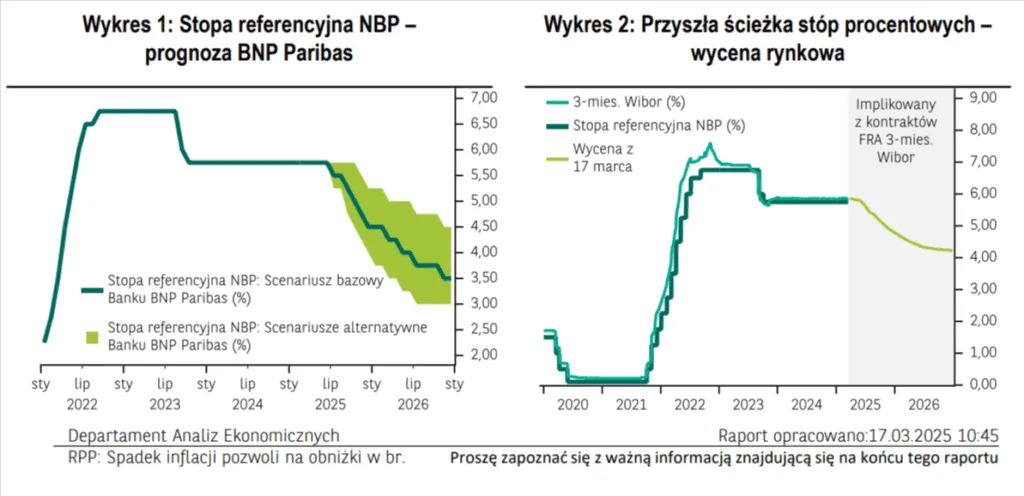

Analizując prognozy ekonomistów i analityków rynkowych, mogę śmiało powiedzieć, że w 2026 roku należy spodziewać się dalszych obniżek stóp procentowych przez Radę Polityki Pieniężnej. Ważne jest jednak, aby podkreślić, że ich skala będzie prawdopodobnie mniejsza niż w 2025 roku. Rynek finansowy wydaje się być zgodny co do kierunku, ale różni się w ocenie tempa i zakresu tych zmian. To, co obserwuję, to raczej ostrożne, stopniowe dostosowywanie się do stabilizującej się sytuacji gospodarczej.

Ile jeszcze obniżek stóp procentowych nas czeka?

- Scenariusz bazowy, na który wskazują eksperci, to łączne cięcia o 50-75 punktów bazowych (0,5-0,75 p.p.) w 2026 roku. To oznacza, że choć stopy będą spadać, nie należy spodziewać się gwałtownych ruchów.

- Analitycy PKO BP i Banku Pekao prognozują obniżki o łącznie 0,5 p.p., z docelowym poziomem stopy referencyjnej na poziomie 3,5% już w pierwszej połowie 2026 roku. W ich ocenie RPP będzie działać rozważnie, reagując na bieżące dane.

- Nieco bardziej optymistyczni są ekonomiści ING Banku Śląskiego, którzy przewidują trzy cięcia po 25 p.b., co sprowadziłoby stopę referencyjną do poziomu 3,25% na koniec roku. To wskazuje na nieco szybsze, choć nadal kontrolowane, tempo obniżek.

Czynniki ryzyka: Co może zatrzymać dalsze obniżki?

Mimo ogólnego optymizmu, musimy pamiętać o czynnikach ryzyka, które mogą wpłynąć na decyzje RPP i zahamować dalsze obniżki stóp procentowych. Z mojego punktu widzenia, kluczowe są następujące aspekty:

- Niespodziewany wzrost inflacji: Jeśli inflacja, zamiast stabilizować się w celu, zacznie ponownie rosnąć, RPP będzie zmuszona do wstrzymania obniżek lub nawet rozważenia podwyżek.

- Polityka fiskalna: Decyzje rządu dotyczące wydatków publicznych i deficytu budżetowego mogą wywierać presję inflacyjną, co z kolei ograniczy pole manewru RPP.

- Ceny energii: Globalne lub lokalne szoki na rynku energii mogą szybko przełożyć się na wzrost inflacji, niwecząc dotychczasowe wysiłki.

- Sytuacja geopolityczna: Niestabilność na świecie zawsze ma potencjał do wywołania nieprzewidzianych skutków ekonomicznych.

Prezes NBP komunikuje ostrożność, wskazując na ryzyka związane z polityką fiskalną i cenami energii, co może skutkować pauzą w obniżkach na początku roku.

Niższe stopy procentowe a Twoja rata kredytu: Co to oznacza w praktyce?

Dla kredytobiorców, perspektywa niższych stóp procentowych oznacza jedno: potencjalne oszczędności. Spadek oprocentowania kredytów bezpośrednio przekłada się na obniżenie miesięcznych rat, co z pewnością odciąży domowe budżety. Warto jednak zrozumieć, że ten proces nie zawsze jest natychmiastowy i wymaga pewnej cierpliwości.

Kredyt ze zmiennym oprocentowaniem: Kiedy realnie odczujesz niższe koszty?

Jeśli posiadasz kredyt ze zmiennym oprocentowaniem, obniżki stóp procentowych NBP oznaczają dla Ciebie realne oszczędności. Musisz jednak pamiętać, że zmiana wysokości Twojej raty nie następuje natychmiast po każdej decyzji RPP. Banki aktualizują oprocentowanie kredytów w cyklach, które są określone w Twojej umowie kredytowej najczęściej co 3 lub 6 miesięcy. Oznacza to, że jeśli RPP obniży stopy na początku 2026 roku, część kredytobiorców odczuje te efekty dopiero po kilku miesiącach, kiedy bank dokona kolejnej aktualizacji wskaźnika WIBOR lub WIRON w Twoim harmonogramie spłat. Warto monitorować daty aktualizacji w swojej umowie.

Symulacja oszczędności: O ile może spaść Twoja miesięczna rata?

Aby zobrazować potencjalne oszczędności, posłużę się przykładem z 2025 roku. Wówczas cykl obniżek stóp procentowych o łącznie 1,75 p.p. przełożył się na znaczące zmniejszenie obciążeń. Dla przykładowego kredytu hipotecznego na kwotę 450 tys. zł, po tym cyklu obniżek, miesięczna rata spadła o około 345 zł. To pokazuje, że nawet stopniowe obniżki mają realny wpływ na finanse domowe. W 2026 roku, choć skala obniżek ma być mniejsza, nadal możemy liczyć na odczuwalne zmniejszenie rat, co jest dobrą wiadomością dla wielu kredytobiorców.

Masz kredyt? Praktyczne porady w obliczu zmieniających się stóp

W obliczu prognozowanych zmian stóp procentowych, kluczowe jest świadome zarządzanie swoimi finansami. Jako ekspert, zawsze podkreślam, że każda decyzja powinna być przemyślana i dostosowana do Twojej indywidualnej sytuacji. Oto kilka praktycznych wskazówek, które, moim zdaniem, pomogą Ci najlepiej wykorzystać nadchodzące trendy.

Kredyt o zmiennej stopie: Czy warto go nadpłacać?

Posiadacze kredytów o zmiennej stopie procentowej mogą zastanawiać się nad nadpłacaniem kredytu w obliczu spadających stóp. Moim zdaniem, jest to zawsze dobra strategia, jeśli masz wolne środki. Nawet jeśli oprocentowanie spada, nadpłacanie kredytu skraca okres spłaty i zmniejsza całkowitą kwotę odsetek do zapłaty. Warto jednak rozważyć, czy te wolne środki nie mogłyby przynieść większego zysku, inwestując je gdzie indziej, np. na lokacie o wyższym oprocentowaniu niż koszt Twojego kredytu. Pamiętaj, aby zawsze sprawdzić, czy Twoja umowa kredytowa nie przewiduje dodatkowych opłat za wcześniejszą spłatę.

Kredyt o stałej stopie: Kiedy opłaca się refinansowanie?

Kredytobiorcy posiadający kredyty z tymczasowo stałą stopą procentową, zazwyczaj na okres 5 lat, nie odczują bezpośrednio bieżących obniżek stóp. Ich rata pozostaje stała przez cały ten okres. Zmiana nastąpi dopiero po zakończeniu okresu stałej stawki, kiedy oprocentowanie zostanie przeliczone na nowo według aktualnych warunków rynkowych. Wtedy, jeśli stopy rynkowe będą znacznie niższe, refinansowanie kredytu może okazać się bardzo opłacalne. Warto już teraz monitorować rynek i porównywać oferty, aby być gotowym na podjęcie decyzji w odpowiednim momencie.

Przeczytaj również: Lokata bankowa: Przewodnik dla początkujących jak bezpiecznie oszczędzać?

Rozważasz nowy kredyt? Jaki rodzaj oprocentowania wybrać w 2026 roku?

Dla osób planujących zaciągnięcie nowego kredytu w 2026 roku, wybór między stałym a zmiennym oprocentowaniem jest kluczowy. W obliczu prognozowanych, choć umiarkowanych, spadków stóp procentowych, kredyt ze zmiennym oprocentowaniem może wydawać się atrakcyjny, ponieważ pozwoli Ci od razu skorzystać z niższych rat. Niesie to jednak za sobą ryzyko wzrostu rat w przyszłości, jeśli RPP zdecyduje się na podwyżki. Kredyt ze stałym oprocentowaniem daje Ci pewność i stabilność raty na określony czas, chroniąc przed nieprzewidzianymi wzrostami, ale jednocześnie uniemożliwiając skorzystanie z dalszych obniżek. Moja rada: jeśli cenisz sobie spokój i przewidywalność, stała stopa jest dobrym wyborem. Jeśli jesteś gotów na większe ryzyko w zamian za potencjalnie niższe raty, rozważ zmienną stopę, ale z dużą świadomością ryzyka.

Przyszłość rynku kredytowego: Kluczowe wnioski i perspektywy

Patrząc na prognozy i analizy, rok 2026 zapowiada się jako okres stabilizacji na rynku kredytów hipotecznych. Niższe stopy procentowe w połączeniu z rosnącymi wynagrodzeniami Polaków powinny przełożyć się na poprawę dostępności kredytów i wzrost zdolności kredytowej. Nie należy jednak spodziewać się powrotu do wcześniejszego boomu kredytowego. Zarówno banki, jak i klienci podchodzą do zadłużania się z większą ostrożnością po okresie dużej niepewności. Ceny nieruchomości, moim zdaniem, mają pozostać na stabilnym poziomie, bez gwałtownych wzrostów czy spadków. To wszystko tworzy bardziej przewidywalne, choć mniej dynamiczne, środowisko dla kredytobiorców.

Aby jak najlepiej przygotować się na te zmiany, polecam:

- Budowanie poduszki finansowej: Zawsze warto mieć oszczędności na wypadek nieprzewidzianych sytuacji, niezależnie od kierunku zmian stóp procentowych.

- Regularne monitorowanie warunków rynkowych: Śledź decyzje RPP, prognozy ekonomistów oraz oferty banków. To pozwoli Ci szybko reagować na ewentualne zmiany.

- Analizowanie swojej umowy kredytowej: Dokładnie sprawdź, kiedy i jak często bank aktualizuje oprocentowanie Twojego kredytu.

- Konsultacje z doradcą finansowym: W razie wątpliwości, profesjonalna porada może pomóc w podjęciu najlepszych decyzji dla Twojej sytuacji.