W dzisiejszym dynamicznym świecie finansów, znalezienie odpowiedniej pożyczki w 2026 roku może być wyzwaniem. Ten artykuł to kompleksowy przewodnik po dostępnych opcjach, który pomoże Ci świadomie wybrać najkorzystniejsze i najbezpieczniejsze rozwiązanie finansowe.

Banki, firmy pożyczkowe i alternatywy gdzie szukać pożyczki w 2026 roku?

- Banki oferują bezpieczeństwo i niższą RRSO, ale wymagają dokładnej weryfikacji zdolności kredytowej i stabilnego dochodu.

- Firmy pożyczkowe zapewniają szybkość i mniej restrykcyjne wymogi, lecz często wiążą się z wyższymi kosztami (RRSO).

- Kluczem do wyboru jest analiza całkowitego kosztu pożyczki (RRSO), weryfikacja pożyczkodawcy w Rejestrze KNF oraz dokładne czytanie umowy.

- Alternatywy to pożyczki społecznościowe i usługi „kup teraz, zapłać później” (BNPL), szczególnie dla mniejszych kwot.

Na polskim rynku finansowym w 2026 roku nadal dominują dwie główne ścieżki pozyskiwania środków: banki komercyjne oraz instytucje pożyczkowe, często nazywane parabankami. Obok nich rośnie znaczenie alternatywnych rozwiązań, takich jak pożyczki społecznościowe czy popularne usługi „kup teraz, zapłać później” (BNPL). Każda z tych opcji ma swoje specyficzne cechy, wymagania i koszty, które warto dokładnie przeanalizować przed podjęciem decyzji.

Banki komercyjne: bezpieczeństwo i stabilność

Pożyczki bankowe to synonim bezpieczeństwa i przewidywalności. Banki, jako instytucje zaufania publicznego, podlegają ścisłym regulacjom i nadzorowi Komisji Nadzoru Finansowego (KNF). Proces weryfikacji zdolności kredytowej jest tu bardzo szczegółowy każdy wniosek jest dokładnie sprawdzany w Biurze Informacji Kredytowej (BIK), gdzie analizowana jest historia spłat i ogólna kondycja finansowa klienta. Wymagany jest także udokumentowany, stabilny dochód, co dla wielu osób stanowi barierę, ale jednocześnie chroni przed nadmiernym zadłużeniem.

Firmy pożyczkowe (parabanki): szybkość i elastyczność

Instytucje pożyczkowe, często działające online, zyskały popularność dzięki swojej elastyczności i szybkości. W przeciwieństwie do banków, ich wymagania są zazwyczaj łagodniejsze, co otwiera drogę do finansowania dla osób, które nie spełniają rygorystycznych kryteriów bankowych. Decyzja o przyznaniu pożyczki, a nawet sama wypłata środków, może nastąpić w ciągu zaledwie 15 minut, często bez wychodzenia z domu. Należy jednak pamiętać, że ta wygoda i szybkość wiążą się zazwyczaj z wyższymi kosztami, co znajduje odzwierciedlenie w wyższej Rzeczywistej Rocznej Stopie Oprocentowania (RRSO).

Pożyczki społecznościowe (social lending): alternatywa z potencjałem

Pożyczki społecznościowe, czyli tak zwany social lending, to coraz popularniejsza alternatywa dla tradycyjnych instytucji. W tym modelu osoby fizyczne pożyczają sobie nawzajem pieniądze za pośrednictwem platform internetowych. To rozwiązanie może oferować bardziej elastyczne warunki i niższe koszty niż firmy pożyczkowe, choć wiąże się z nieco innym profilem ryzyka i wymagań.

Usługi „kup teraz, zapłać później” (BNPL): wygoda na mniejsze kwoty

Usługi „kup teraz, zapłać później” (Buy Now, Pay Later BNPL) to forma mikropożyczek, która zyskuje na znaczeniu, zwłaszcza w e-commerce. Pozwalają one na sfinansowanie zakupów o mniejszej wartości, często bez odsetek, pod warunkiem spłaty w krótkim terminie (np. 30 dni). To wygodna alternatywa dla tradycyjnych zobowiązań, idealna do zarządzania bieżącymi wydatkami i uniknięcia obciążania karty kredytowej.

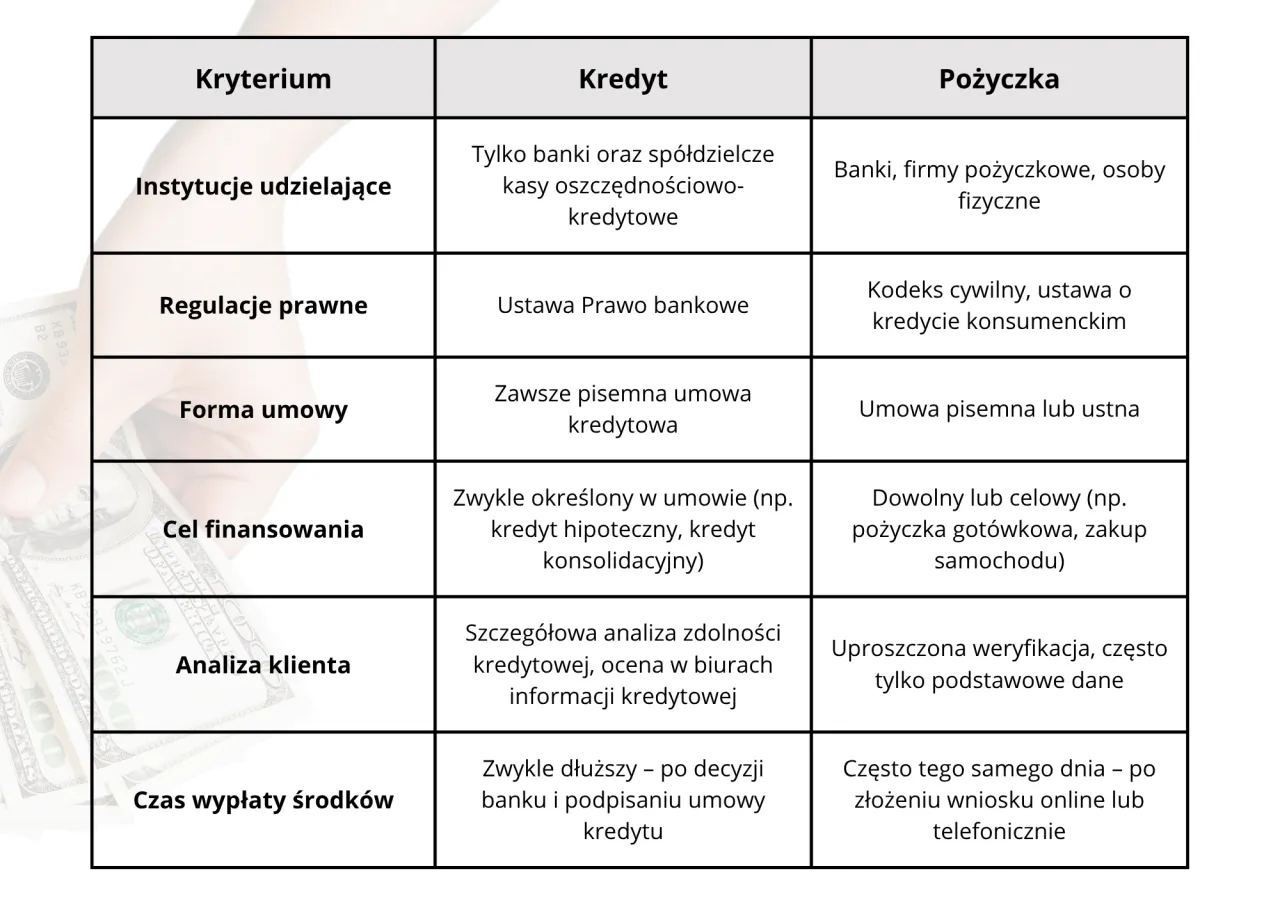

Bank kontra firma pożyczkowa: kluczowe różnice

Weryfikacja w BIK

Jedną z fundamentalnych różnic między bankami a firmami pożyczkowymi jest podejście do weryfikacji w Biurze Informacji Kredytowej (BIK). Banki zawsze przeprowadzają szczegółową analizę historii kredytowej klienta, sprawdzając nie tylko aktualne zadłużenie, ale także terminowość spłat poprzednich zobowiązań. Negatywna historia w BIK praktycznie uniemożliwia uzyskanie kredytu bankowego. Firmy pożyczkowe, choć często mają łagodniejsze wymagania, nie "przymykają oka" całkowicie. Mogą one weryfikować inne bazy dłużników, takie jak KRD czy ERIF, a także stosować własne algorytmy oceny ryzyka, by ocenić wiarygodność klienta. Oznacza to, że nawet jeśli bank odmówi, firma pożyczkowa może zaoferować finansowanie, choć prawdopodobnie na innych warunkach.

Wymagane dokumenty

Wymagane dokumenty to kolejny punkt, który wyraźnie różnicuje banki i firmy pożyczkowe. Banki zazwyczaj wymagają kompleksowego zestawu dokumentów potwierdzających stabilność finansową, podczas gdy firmy pożyczkowe często ograniczają formalności do minimum.

| Banki | Firmy pożyczkowe |

|---|---|

|

|

Standardowe wymagania dla pożyczkobiorcy, niezależnie od instytucji, obejmują pełnoletność, polskie obywatelstwo, ważny dowód osobisty, posiadanie konta w polskim banku, aktywnego numeru telefonu oraz adresu e-mail.

Czas oczekiwania na decyzję i wypłatę środków

Jeśli zależy Ci na czasie, firmy pożyczkowe zdecydowanie wygrywają. W bankach proces ubiegania się o pożyczkę jest zazwyczaj dłuższy i bardziej złożony. Wymaga dokładnej analizy dokumentów, weryfikacji w BIK i często osobistej wizyty w oddziale. Decyzja może trwać od kilku godzin do kilku dni, a wypłata środków następuje po podpisaniu umowy. Firmy pożyczkowe, zwłaszcza te działające online, stawiają na szybkość i automatyzację. Dzięki temu decyzja o przyznaniu pożyczki może zapaść nawet w 15 minut, a środki często są na koncie pożyczkobiorcy jeszcze tego samego dnia, co jest kluczowe w nagłych sytuacjach.

RRSO klucz do zrozumienia kosztów

Kiedy porównujemy oferty pożyczek, Rzeczywista Roczna Stopa Oprocentowania (RRSO) jest absolutnie kluczowym wskaźnikiem. To nie tylko oprocentowanie nominalne, ale kompleksowy miernik, który uwzględnia wszystkie koszty związane z pożyczką: prowizję za jej udzielenie, ewentualne ubezpieczenie, opłaty przygotowawcze i inne dodatkowe koszty. Dzięki RRSO możemy obiektywnie porównać całkowity koszt różnych ofert, nawet jeśli mają różne oprocentowanie nominalne czy prowizje. Firmy pożyczkowe mają zazwyczaj wyższe RRSO niż banki, co wynika z większego ryzyka, jakie ponoszą, pożyczając pieniądze klientom o mniej stabilnej historii kredytowej. Warto pamiętać, że ustawa antylichwiarska chroni konsumentów przed nadmiernymi kosztami pozaodsetkowymi, co ogranicza maksymalne RRSO, zwłaszcza w przypadku krótkoterminowych pożyczek.

Jak mądrze wybrać pożyczkę

Ocena zdolności kredytowej

Zanim złożysz wniosek o pożyczkę, niezwykle ważne jest, aby precyzyjnie ocenić swoją zdolność kredytową. To nie tylko formalność, ale realne odzwierciedlenie Twojej możliwości spłaty zobowiązania. Pożyczkodawcy, zarówno banki, jak i firmy pożyczkowe, analizują Twoją historię w BIK, stabilność i wysokość dochodów oraz bieżące zobowiązania. Samodzielna ocena swojej sytuacji finansowej pozwoli Ci uniknąć niepotrzebnych odmów i skierować się do instytucji, która najprawdopodobniej udzieli Ci finansowania na korzystnych warunkach. Pamiętaj, że każda próba uzyskania kredytu jest odnotowywana w BIK i zbyt wiele zapytań w krótkim czasie może negatywnie wpłynąć na Twoją ocenę.

Analiza całkowitego kosztu pożyczki

Wielu pożyczkobiorców popełnia błąd, skupiając się wyłącznie na oprocentowaniu nominalnym. To jednak tylko jeden z elementów całkowitego kosztu pożyczki. Jak już wspomniałem, kluczowe jest zwrócenie uwagi na RRSO, które uwzględnia wszystkie składniki: prowizje, ubezpieczenia (jeśli są obowiązkowe lub dobrowolne, ale wliczone w koszt), opłaty przygotowawcze czy inne opłaty administracyjne. Dokładna analiza tych wszystkich elementów pozwoli Ci uniknąć nieprzyjemnych niespodzianek i wybrać ofertę, która faktycznie jest najtańsza w dłuższej perspektywie.

Porównywarki i rankingi online

W erze cyfrowej, porównywarki i rankingi online to nieocenione narzędzia, które pomogą Ci znaleźć najkorzystniejsze oferty pożyczek. Dzięki nim możesz szybko zestawić ze sobą propozycje wielu banków i firm pożyczkowych, filtrując je według kwoty, okresu spłaty czy RRSO. Pamiętaj jednak, aby korzystać z zaufanych i aktualnych źródeł. Zawsze weryfikuj dane bezpośrednio na stronach pożyczkodawców, ponieważ warunki mogą się zmieniać. Porównywarki to świetny punkt wyjścia do wstępnej selekcji, ale ostateczna decyzja powinna być poparta dokładną analizą konkretnej oferty.

Dokładne czytanie umowy

To może brzmieć jak banał, ale dokładne czytanie umowy pożyczki przed jej podpisaniem jest absolutnie fundamentalne. Wiem z doświadczenia, że wiele osób pomija ten krok, co może prowadzić do poważnych konsekwencji. Zwracaj szczególną uwagę na zapisy dotyczące: ukrytych opłat (zwłaszcza tych, które nie są wliczone w RRSO, choć ustawa antylichwiarska je ogranicza), warunków ubezpieczenia (czy jest obowiązkowe, co obejmuje i ile kosztuje), konsekwencji opóźnień w spłacie (kary umowne, odsetki za opóźnienie) oraz możliwości wcześniejszej spłaty. Jeśli coś jest niejasne, zawsze pytaj masz prawo do pełnej informacji.

Bezpieczeństwo przede wszystkim: unikaj pułapek

Rejestr Instytucji Pożyczkowych KNF

Bezpieczeństwo finansowe powinno być Twoim priorytetem. Jednym z najważniejszych narzędzi weryfikacji wiarygodności pożyczkodawcy jest Rejestr Instytucji Pożyczkowych, prowadzony przez Komisję Nadzoru Finansowego (KNF). To publicznie dostępna lista firm, które spełniają określone wymogi prawne i są uprawnione do udzielania pożyczek. Zawsze, ale to zawsze, sprawdzaj, czy firma, od której zamierzasz pożyczyć pieniądze, znajduje się w tym rejestrze. Unikanie firm, które nie są wpisane do rejestru KNF, to podstawowa zasada bezpieczeństwa, która chroni Cię przed oszustwami i nieuczciwymi praktykami.

Ustawa antylichwiarska

Ustawa antylichwiarska to kluczowy akt prawny, który chroni konsumentów przed nadmiernymi kosztami pożyczek, zwłaszcza w sektorze pozabankowym. Określa ona maksymalną wysokość pozaodsetkowych kosztów kredytu konsumenckiego, co oznacza, że pożyczkodawcy nie mogą naliczać dowolnie wysokich prowizji czy innych opłat. Limit tych kosztów jest zależny od kwoty pożyczki i okresu kredytowania, co ma zapobiegać spirali zadłużenia i wyzyskowi. Zrozumienie, że takie regulacje istnieją, daje Ci pewność, że nie zostaniesz obciążony nieuzasadnionymi opłatami.

Ochrona danych osobowych

W dobie cyfryzacji, ochrona danych osobowych podczas ubiegania się o pożyczkę online jest niezwykle ważna. Zawsze upewnij się, że strona internetowa pożyczkodawcy jest zabezpieczona (adres URL zaczyna się od "https://" i ma symbol kłódki). Nigdy nie klikaj w podejrzane linki otrzymane e-mailem lub SMS-em, które rzekomo pochodzą od firmy pożyczkowej. Uważaj na prośby o nietypowe dane, takie jak hasła do bankowości internetowej (poza standardowym przelewem weryfikacyjnym) czy kody PIN. Pamiętaj, że wiarygodna instytucja nigdy nie poprosi Cię o takie informacje. Bądź czujny i ufaj swojej intuicji jeśli coś wydaje się zbyt piękne, by było prawdziwe, prawdopodobnie tak jest.

Najczęstsze błędy przy braniu pożyczki

Skupianie się wyłącznie na niskiej racie

Jednym z najczęstszych i najbardziej kosztownych błędów jest skupianie się wyłącznie na wysokości miesięcznej raty, ignorując jednocześnie RRSO. Niska rata może wydawać się atrakcyjna, ale często wynika z wydłużonego okresu spłaty, co w konsekwencji oznacza, że całkowity koszt pożyczki jest znacznie wyższy. RRSO, jak już podkreślałem, odzwierciedla wszystkie koszty związane z pożyczką. Zawsze patrz na RRSO to ono powie Ci, ile faktycznie zapłacisz za pożyczkę, a nie tylko ile wyniesie jedna rata.

Brak realnego planu spłaty

Zaciąganie pożyczki bez przemyślanego i realnego planu spłaty to prosta droga do problemów finansowych. Zanim podpiszesz umowę, dokładnie oceń swoją zdolność do terminowego regulowania zobowiązań. Czy Twój budżet domowy wytrzyma dodatkowe obciążenie? Czy masz awaryjne środki na wypadek nieprzewidzianych wydatków, które mogłyby utrudnić spłatę? Pożyczanie bez takiej strategii to ryzykowne posunięcie, które może prowadzić do opóźnień w spłacie, naliczania dodatkowych odsetek i pogorszenia historii kredytowej.

Wpadanie w spiralę zadłużenia

Spirala zadłużenia to jeden z najgroźniejszych scenariuszy, który może spotkać pożyczkobiorcę. Zaczyna się często od nadużywania krótkoterminowych pożyczek, tzw. chwilówek, które z założenia mają rozwiązywać doraźne problemy. Kiedy jednak pojawiają się trudności ze spłatą jednej chwilówki, pokusa zaciągnięcia kolejnej, by spłacić poprzednią, jest ogromna. To błędne koło, które szybko prowadzi do kumulacji długów i utraty kontroli nad finansami. Zawsze pożyczaj odpowiedzialnie i tylko wtedy, gdy masz pewność, że jesteś w stanie spłacić zobowiązanie.

Przeczytaj również: Wandoo a BIK: Czy dostaniesz pożyczkę z negatywną historią?

Niedokładne czytanie regulaminów promocji

Promocje typu "pierwsza pożyczka za darmo" są bardzo kuszące i mogą być korzystne, ale tylko pod warunkiem, że dokładnie zapoznasz się z ich regulaminem. Często te oferty są obwarowane ścisłymi warunkami, takimi jak konieczność spłaty w określonym terminie (np. 30 dni) czy brak możliwości przedłużenia. Niespełnienie tych warunków może skutkować naliczeniem pełnych kosztów pożyczki, które mogą być znacznie wyższe niż w standardowej ofercie. Zawsze czytaj drobny druk i upewnij się, że rozumiesz wszystkie zasady promocji, zanim z niej skorzystasz.