Wskaźnik rentowności aktywów (ROA) to jedno z najważniejszych narzędzi w analizie finansowej, pozwalające ocenić, jak efektywnie firma wykorzystuje swój majątek do generowania zysków. Ten artykuł dostarczy kompleksowego przewodnika, który pomoże Ci zrozumieć, interpretować i wykorzystywać ROA do podejmowania lepszych decyzji inwestycyjnych lub zarządczych.

Wskaźnik ROA to klucz do oceny efektywności zarządzania majątkiem firmy poznaj jego interpretację.

- Wskaźnik ROA (Return on Assets) mierzy efektywność, z jaką przedsiębiorstwo wykorzystuje swoje aktywa do generowania zysku netto.

- Oblicza się go dzieląc zysk netto przez aktywa ogółem (często średni stan aktywów) i mnożąc przez 100%.

- Prawidłowa interpretacja ROA wymaga analizy trendów w czasie, porównania z konkurencją oraz średnimi wartościami dla danej branży.

- Wartość powyżej 5% jest często uznawana za zadowalającą, jednak kontekst branżowy jest kluczowy firmy kapitałochłonne naturalnie mają niższe ROA.

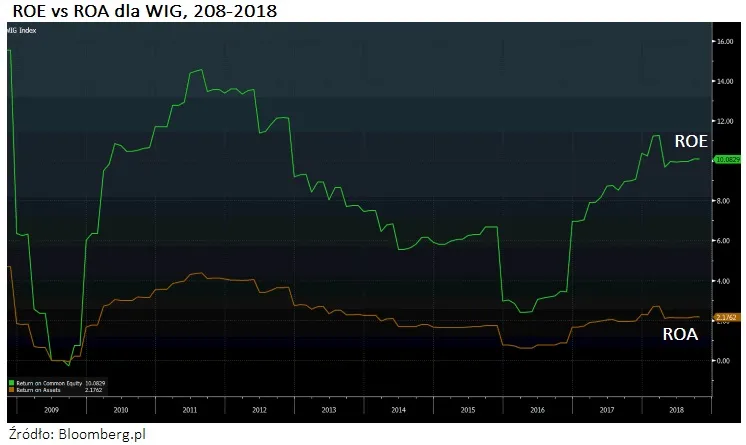

- ROA jest ściśle powiązany z ROE (rentownością kapitału własnego), a analiza Du Ponta pozwala rozłożyć te wskaźniki na czynniki pierwsze, ujawniając wpływ dźwigni finansowej.

Wskaźnik ROA: Twój przewodnik po efektywności finansowej firmy

Rentowność aktywów w pigułce: Co tak naprawdę mierzy ROA?

Wskaźnik rentowności aktywów, znany szerzej jako ROA (Return on Assets), to kluczowy miernik w analizie finansowej, który pozwala ocenić, jak sprawnie firma wykorzystuje cały swój majątek czyli aktywa do generowania zysku. Mówiąc prościej, ROA pokazuje, ile zysku netto przypada na każdą złotówkę zainwestowaną w aktywa przedsiębiorstwa. Dla mnie, jako analityka, jest to jeden z pierwszych wskaźników, na które patrzę, ponieważ odzwierciedla on zdolność zarządu do efektywnego zarządzania zasobami firmy, niezależnie od sposobu ich finansowania.

Jak poprawnie obliczyć wskaźnik ROA? Prosty wzór i praktyczny przykład

Obliczenie wskaźnika ROA jest stosunkowo proste, a jego podstawowy wzór wygląda następująco:

ROA = (Zysk Netto / Aktywa Ogółem) * 100%

Warto pamiętać, że w bardziej precyzyjnych analizach, zwłaszcza gdy chcemy uzyskać bardziej miarodajny obraz efektywności w danym okresie, często stosuje się średni stan aktywów. Oblicza się go jako średnią z wartości aktywów na początku i na końcu analizowanego okresu. Pozwala to uniknąć zniekształceń wynikających z jednorazowych zmian w bilansie.

Przyjmijmy, że firma "Alfa" osiągnęła zysk netto w wysokości 2 000 000 zł, a jej aktywa ogółem wynoszą 25 000 000 zł. Obliczenie ROA wyglądałoby tak: ROA = (2 000 000 zł / 25 000 000 zł) * 100% = 8%. Oznacza to, że firma Alfa generuje 8 groszy zysku netto na każdą złotówkę posiadanych aktywów.

Jak prawidłowo interpretować wskaźnik ROA i unikać błędów?

Co oznacza wysoki, a co niski wynik ROA? Praktyczne progi procentowe

Interpretacja wskaźnika ROA wymaga pewnego wyczucia i kontekstu. Generalnie, im wyższa wartość ROA, tym lepiej, ponieważ świadczy to o większej efektywności w wykorzystywaniu majątku do generowania zysków. Niski wynik może wskazywać na nieefektywne zarządzanie aktywami, zbyt duże inwestycje, które nie przekładają się na proporcjonalny wzrost zysku, lub po prostu na niską rentowność działalności. Ujemne ROA to oczywiście sygnał alarmowy, oznaczający, że firma generuje stratę. Z mojego doświadczenia mogę powiedzieć, że nie ma jednej uniwersalnej "dobrej" wartości, ale często przyjmuje się pewne orientacyjne progi:

- ROA powyżej 5%: uznawane jest za wynik zadowalający, świadczący o solidnej efektywności.

- ROA powyżej 10%: to już bardzo dobry rezultat, wskazujący na wysoką rentowność aktywów.

Pamiętajmy jednak, że te wartości to jedynie punkt wyjścia do dalszej analizy.

Kontekst jest królem: Dlaczego ROA 5% w jednej branży to sukces, a w innej porażka?

To, co dla jednej firmy jest świetnym wynikiem, dla innej może być sygnałem problemów. Kluczowe znaczenie ma tutaj kontekst branżowy. Firmy działające w branżach kapitałochłonnych, takich jak produkcja ciężka, energetyka czy transport, z natury rzeczy będą miały niższe wskaźniki ROA. Wynika to z faktu, że do prowadzenia działalności potrzebują ogromnych aktywów trwałych (maszyny, fabryki, flota), które generują zysk, ale jednocześnie znacząco zwiększają mianownik we wzorze na ROA. Z drugiej strony, firmy usługowe, technologiczne czy e-commerce, które nie wymagają tak dużych inwestycji w majątek trwały, często mogą pochwalić się znacznie wyższym ROA. Porównywanie ROA producenta stali z firmą tworzącą oprogramowanie jest po prostu błędem analitycznym.

Analiza w czasie i przestrzeni: Jak porównywać ROA, by nie popełnić błędu?

Sama wartość ROA, bez szerszego kontekstu, ma ograniczone znaczenie. Jako analityk zawsze zalecam spojrzenie na ten wskaźnik w dwóch wymiarach: w czasie i w przestrzeni. Analiza w czasie polega na obserwacji trendu ROA na przestrzeni kilku okresów kwartałów lub lat. Stabilny lub rosnący ROA to pozytywny sygnał, świadczący o konsekwentnej i poprawiającej się efektywności. Spadający trend, nawet jeśli bieżąca wartość jest jeszcze akceptowalna, powinien zapalić czerwoną lampkę i skłonić do dalszego dochodzenia w poszukiwaniu przyczyn.

Analiza w przestrzeni to nic innego jak porównanie ROA naszej firmy z wynikami konkurencji oraz ze średnimi wartościami dla danej branży. Jest to niezwykle ważne, ponieważ pozwala ocenić, czy firma radzi sobie lepiej, gorzej, czy podobnie do swoich rynkowych rywali. Pamiętajmy jednak, aby porównywać się tylko z podmiotami działającymi w tym samym sektorze i o podobnym modelu biznesowym. Porównania międzybranżowe, jak już wspomniałem, są często mylące i prowadzą do błędnych wniosków.

ROA i inne wskaźniki: Pełen obraz kondycji finansowej

ROA a ROE: Odkryj tajemnicę dźwigni finansowej i jej wpływu na zyski

Wskaźnik ROA jest ściśle powiązany z innym kluczowym miernikiem rentowności ROE (Return on Equity), czyli rentownością kapitału własnego. Podczas gdy ROA mierzy rentowność całego majątku firmy, ROE skupia się na zyskach generowanych dla akcjonariuszy, w stosunku do zainwestowanego przez nich kapitału własnego. Różnica między tymi dwoma wskaźnikami wynika z wykorzystania dźwigni finansowej, czyli zadłużenia. Jeśli ROE jest wyższe niż ROA, oznacza to, że firma efektywnie wykorzystuje kapitał obcy do zwiększania zysków dla swoich akcjonariuszy. Dług, jeśli jest dobrze zarządzany, może "wzmacniać" rentowność kapitału własnego.

Kiedy wysokie ROE przy niskim ROA powinno zapalić czerwoną lampkę?

Choć wysokie ROE zazwyczaj postrzegane jest pozytywnie, warto zachować ostrożność, gdy towarzyszy mu niskie ROA. Taka sytuacja może być sygnałem, że wysokie ROE jest efektem nie tyle doskonałej efektywności operacyjnej, co bardzo wysokiego poziomu zadłużenia. Firma może generować relatywnie niskie zyski z całego swojego majątku (niskie ROA), ale dzięki dużej dźwigni finansowej, te zyski są "wzmacniane" i przekładają się na wysokie ROE dla akcjonariuszy. To jednak zwiększa ryzyko finansowe przedsiębiorstwa, gdyż obsługa długu staje się coraz bardziej obciążająca, a w przypadku pogorszenia koniunktury, firma może mieć problemy z jego spłatą.

Analiza Du Ponta dla początkujących: Jak rozłożyć rentowność na czynniki pierwsze?

Aby w pełni zrozumieć relacje między ROA, ROE i dźwignią finansową, nieocenionym narzędziem jest model analizy Du Ponta. Ten model rozkłada ROE na trzy kluczowe elementy, pozwalając zidentyfikować, które obszary działalności firmy najbardziej wpływają na zwrot z kapitału własnego. Te elementy to: rentowność sprzedaży netto (ROS), która mierzy, ile zysku netto firma generuje z każdej złotówki sprzedaży; rotacja aktywów (TAT), która pokazuje, jak efektywnie firma wykorzystuje swoje aktywa do generowania sprzedaży; oraz mnożnik kapitału własnego (dźwignia finansowa), który odzwierciedla stopień zadłużenia firmy. Co ważne, iloczyn ROS i TAT daje nam właśnie wskaźnik ROA. Cała analiza Du Ponta pozwala mi jako analitykowi precyzyjnie wskazać, czy rentowność firmy wynika z wysokich marż, efektywnego wykorzystania aktywów, czy też z agresywnej polityki zadłużania.

Strategie poprawy wskaźnika ROA w Twojej firmie

Dwie drogi do wyższej rentowności: optymalizacja zysku i zarządzanie majątkiem

Poprawa wskaźnika ROA to cel wielu zarządów, a drogi do jego osiągnięcia są dwie, ściśle wynikające ze wzoru na ten wskaźnik oraz z analizy Du Ponta. Z mojej perspektywy, każda strategia optymalizacji powinna skupiać się na jednym lub obu tych obszarach:

- Zwiększenie zysku netto: Można to osiągnąć poprzez wzrost sprzedaży (np. ekspansja na nowe rynki, wprowadzenie nowych produktów), poprawę marżowości (np. renegocjacja umów z dostawcami, podniesienie cen, optymalizacja miksu produktowego) lub redukcję kosztów operacyjnych (np. automatyzacja procesów, efektywniejsze zarządzanie energią).

- Efektywniejsze zarządzanie aktywami: Ta ścieżka obejmuje redukcję nieefektywnych, nierentownych aktywów (np. sprzedaż zbędnych nieruchomości, maszyn), zwiększenie rotacji aktywów (TAT) poprzez szybsze przekształcanie ich w sprzedaż, oraz optymalizację zarządzania kapitałem obrotowym, w tym zapasami i należnościami.

Kluczem jest znalezienie właściwej równowagi i skupienie się na tych obszarach, które mają największy potencjał poprawy w danej firmie.

Przeczytaj również: Fundusz Inwestycyjny Zamknięty (FIZ): Co to jest i dla kogo?

Najczęstsze błędy w zarządzaniu aktywami, które obniżają Twój wskaźnik ROA

W mojej praktyce często spotykam się z błędami w zarządzaniu aktywami, które w sposób bezpośredni negatywnie wpływają na wskaźnik ROA. Unikanie ich to podstawa efektywnego zarządzania finansami:

- Duże, nierentowne inwestycje: Przedsiębiorstwa często podejmują decyzje o zakupie nowych maszyn, nieruchomości czy technologii, które znacząco zwiększają sumę aktywów, ale nie generują proporcjonalnego wzrostu zysku. W efekcie ROA spada.

- Nieefektywne zarządzanie zapasami: Zbyt wysokie stany magazynowe to zamrożony kapitał. Generują koszty przechowywania, ryzyko przestarzałości i obniżają rotację aktywów, co negatywnie odbija się na ROA.

- Problemy z odzyskiwaniem należności: Długi okres ściągania należności od klientów oznacza, że kapitał jest "uwięziony" w należnościach zamiast pracować na rzecz firmy. To obniża efektywność wykorzystania aktywów.

- Utrzymywanie zbędnych lub nieproduktywnych aktywów: Nieruchomości, maszyny czy pojazdy, które nie są wykorzystywane lub generują minimalne przychody, stanowią obciążenie dla bilansu i sztucznie zawyżają sumę aktywów, obniżając wskaźnik ROA.