Ten artykuł rzetelnie odpowie na pytanie o realne, miesięczne zyski na giełdzie, rozwiewając mity i przedstawiając realistyczny obraz inwestowania. Dowiesz się, co wpływa na Twoje zarobki, jakie ryzyko się z tym wiąże i jak mądrze stawiać pierwsze kroki w świecie inwestycji.

Miesięczne zyski na giełdzie są zmienne i nieprzewidywalne co realnie wpływa na Twoje zarobki?

- Nie ma gwarantowanych miesięcznych zysków na giełdzie; wyniki są wysoce zmienne i niepewne.

- Profesjonalni inwestorzy i fundusze często uznają miesięczny zysk na poziomie 1-3% za bardzo dobry i stabilny wynik w długim terminie.

- Kluczowe czynniki wpływające na zarobki to: wielkość kapitału, strategia inwestycyjna, poziom wiedzy, doświadczenie oraz umiejętność zarządzania ryzykiem.

- Day trading wiąże się z potencjalnie wysokimi zyskami, ale także z ekstremalnie wysokim ryzykiem i dużym prawdopodobieństwem straty kapitału.

- Dla początkujących inwestorów z małym kapitałem, realistyczny miesięczny zysk (lub strata) to zazwyczaj od kilkudziesięciu do kilkuset złotych.

- Zyski z giełdy w Polsce objęte są 19% zryczałtowanym podatkiem dochodowym (tzw. podatek Belki), rozliczanym rocznie.

Czy pytanie "ile zarobię w miesiąc?" jest właściwie postawione?

Jako doświadczony inwestor, muszę od razu rozwiać pewien mit: skupianie się wyłącznie na miesięcznych zarobkach na giełdzie jest podejściem, które często prowadzi do rozczarowań i błędnych decyzji. Giełda to nie jest lokata bankowa, gdzie na koniec miesiąca otrzymujesz z góry ustalone odsetki. Tutaj krótkoterminowe wyniki są wysoce nieprzewidywalne i zmienne. Rynek potrafi zaskoczyć zarówno pozytywnie, jak i negatywnie, a próba przewidzenia miesięcznego zysku to często wróżenie z fusów.

Dlaczego giełda to nie lokata bankowa fundamentalna różnica

Rozumiem, że dla wielu początkujących inwestorów giełda może wydawać się kolejną formą oszczędzania, podobną do lokaty bankowej. Nic bardziej mylnego! Fundamentalna różnica polega na braku gwarancji kapitału i zysku na giełdzie. W przypadku lokaty bankowej Twój kapitał jest chroniony przez Bankowy Fundusz Gwarancyjny, a oprocentowanie jest znane z góry. Na giełdzie inwestujesz w akcje, obligacje czy inne instrumenty, których wartość może zarówno wzrosnąć, jak i spaść. Musisz być świadomy, że istnieje realne ryzyko utraty części, a nawet całości zainwestowanych środków. To kluczowe dla zarządzania oczekiwaniami.

Mit gwarantowanego zysku: Ustalanie realistycznych oczekiwań od samego początku

Wiele osób rozpoczyna swoją przygodę z giełdą, wierząc w historie o szybkich i łatwych zyskach. Niestety, to jeden z najbardziej szkodliwych mitów. Na giełdzie nie ma czegoś takiego jak gwarantowany zysk. Realistyczne oczekiwania są fundamentem sukcesu. Musisz zaakceptować, że straty są integralną częścią inwestowania. Nawet najlepsi inwestorzy odnotowują straty. Sztuka polega na tym, by zyski przewyższały straty w dłuższej perspektywie, a nie na tym, by nigdy nie tracić.

Horyzont czasowy ma znaczenie: Miesiąc vs. rok vs. dekada w inwestowaniu

Horyzont czasowy to jeden z najważniejszych czynników wpływających na potencjalne zyski i ryzyko na giełdzie. Inwestowanie z perspektywy miesiąca to niemalże spekulacja, obarczona ogromną zmiennością i trudnością w przewidywaniu. Wyniki miesięczne mogą być skrajnie różne od głębokich spadków po dynamiczne wzrosty, często wynikające z krótkoterminowych, nieprzewidywalnych wydarzeń. Z kolei perspektywa roczna daje już nieco stabilniejszy obraz, choć nadal podatny na cykle koniunkturalne. Prawdziwa siła giełdy objawia się jednak w perspektywie długoterminowej, na przestrzeni dekady lub dłużej. Wtedy to efekt procentu składanego i uśredniania cen zakupu działa na Twoją korzyść, a krótkoterminowe wahania stają się mniej istotne. Im dłużej inwestujesz, tym większe masz szanse na osiągnięcie satysfakcjonujących wyników i tym mniejsze jest ryzyko trwałej utraty kapitału.

Potencjalne zyski w praktyce: Od teorii do liczb

Przedstawiam realistyczne spojrzenie na potencjalne zyski na giełdzie, odwołując się do danych i doświadczeń. Wprowadzę Cię w świat konkretnych liczb i scenariuszy, unikając jednak dawania obietnic, bo na giełdzie nic nie jest pewne.

Średnie stopy zwrotu co mówią historyczne dane z polskiej giełdy (GPW)?

Patrząc na historyczne dane z polskiej giełdy, na przykład indeks WIG, możemy zauważyć, że długoterminowe średnie roczne stopy zwrotu oscylują w okolicach 8-10%. To solidny wynik, który w perspektywie wielu lat pozwala znacząco pomnożyć kapitał. Jednakże, gdy schodzimy do perspektywy miesięcznej, obraz staje się znacznie bardziej zmienny. Możemy mieć miesiące, w których indeksy spadają o kilka, a nawet kilkanaście procent, by w kolejnym miesiącu odrobić straty z nawiązką. Te krótkoterminowe wahania jasno pokazują, dlaczego próba przewidzenia miesięcznego zysku jest tak trudna i często frustrująca.

Scenariusz optymistyczny: Jak wyglądają zyski w czasie hossy?

W czasie hossy, czyli rynku wzrostowego, nastroje są optymistyczne, a ceny akcji rosną. W takich okresach możliwe jest osiągnięcie znacznie wyższych stóp zwrotu, nawet w krótkim czasie. Widziałem, jak niektóre spółki rosły o kilkanaście, a nawet kilkadziesiąt procent w ciągu miesiąca. To kuszące, ale trzeba pamiętać, że hossa nie trwa wiecznie. Takie okresy wymagają ostrożności i świadomości, że po dynamicznych wzrostach często następuje korekta. Inwestowanie w hossie wymaga umiejętności selekcji spółek i zarządzania ryzykiem, aby nie kupić na samym szczycie.

Scenariusz pesymistyczny: Realna możliwość straty i jak się na nią przygotować

Giełda to nie tylko hossa. Musimy być przygotowani na bessę, czyli rynek spadkowy, oraz na możliwość popełnienia błędnych decyzji. Strata kapitału jest realnym ryzykiem, z którym każdy inwestor musi się liczyć. W czasie bessy nawet solidne spółki mogą tracić na wartości, a pojedyncze, złe decyzje inwestycyjne mogą doprowadzić do znacznego uszczuplenia portfela. Jak się na to przygotować? Przede wszystkim mentalnie zaakceptuj, że straty są częścią gry. Finansowo inwestuj tylko te pieniądze, których utrata nie wpłynie na Twoją codzienną egzystencję. Posiadanie poduszki finansowej to podstawa.

Ile zarabiają profesjonaliści? Rzut oka na wyniki funduszy i day traderów

Często słyszy się o spektakularnych zyskach, ale warto spojrzeć na to, co osiągają profesjonaliści. Dla funduszy inwestycyjnych czy doświadczonych traderów, miesięczny zysk na poziomie 1-3% jest uznawany za bardzo dobry i stabilny wynik w długim terminie. Osiągnięcie wyższych, powtarzalnych stóp zwrotu jest niezwykle trudne i zarezerwowane dla nielicznych, którzy poświęcają temu całe swoje życie i dysponują ogromną wiedzą oraz doświadczeniem. Day traderzy, którzy próbują zarabiać na bardzo krótkoterminowych wahaniach, mogą odnotowywać wysokie zyski w pojedynczych dniach czy tygodniach, ale statystyki są bezlitosne większość z nich traci kapitał w dłuższej perspektywie. To pokazuje, że giełda to nie maszynka do szybkiego zarabiania pieniędzy.

Od czego tak naprawdę zależą Twoje miesięczne wyniki na giełdzie?

Twoje miesięczne wyniki na giełdzie nie są dziełem przypadku. Zależą od wielu czynników, które możesz kontrolować lub na które masz wpływ. Teraz szczegółowo omówię kluczowe elementy, które kształtują Twoje indywidualne wyniki inwestycyjne.

Kluczowy czynnik nr 1: Wielkość Twojego kapitału

To fundamentalna kwestia. Wielkość zainwestowanego kapitału ma bezpośrednie przełożenie na kwotowe zyski, nawet przy tej samej procentowej stopie zwrotu. Procentowo małe zyski na dużym kapitale mogą być kwotowo znaczące i motywujące. Z kolei 10% zysku na 1000 zł to zaledwie 100 zł, co dla wielu może być niewystarczające, aby poświęcać czas i energię na inwestowanie. To właśnie ta różnica w skali często wpływa na motywację i realne możliwości, a także na psychikę inwestora.

Jak kwota 1 000 zł, 10 000 zł i 100 000 zł zmienia perspektywę zarobków

Aby to zilustrować, przyjrzyjmy się, jak potencjalne miesięczne zarobki zmieniają się w zależności od zainwestowanego kapitału, zakładając realistyczny zysk na poziomie 1-3% miesięcznie. Pamiętaj, że to są tylko przykłady, a realne wyniki mogą być niższe lub wyższe, a także mogą wystąpić straty.

| Kapitał początkowy | Potencjalny miesięczny zysk (1-3%) |

|---|---|

| 1 000 zł | 10 zł - 30 zł |

| 10 000 zł | 100 zł - 300 zł |

| 100 000 zł | 1 000 zł - 3 000 zł |

Jak widać, aby osiągnąć kwotowo znaczące zyski, potrzeba odpowiednio dużego kapitału. Z małym kapitałem giełda jest raczej miejscem do nauki i budowania doświadczenia, niż do szybkiego wzbogacenia się.

Kluczowy czynnik nr 2: Twoja strategia i styl inwestowania

Wybór odpowiedniej strategii inwestycyjnej ma ogromny wpływ na Twoje miesięczne wyniki i profil ryzyka. Każda strategia wiąże się z innym zaangażowaniem czasowym, poziomem stresu i potencjalnymi zyskami (oraz stratami).

Day trading: Potencjał wysokich zysków i jeszcze wyższego ryzyka

Day trading polega na otwieraniu i zamykaniu pozycji w ciągu jednego dnia handlowego, próbując zarobić na bardzo krótkoterminowych wahaniach cen. Potencjał zysków jest teoretycznie wysoki, ale ryzyko jest ekstremalnie wysokie. Statystyki są bezlitosne: ponad 90% day traderów traci kapitał w długim terminie. To zajęcie wymaga ogromnego zaangażowania czasowego, specyficznych umiejętności, stalowych nerwów i odporności na stres. Zdecydowanie odradzam tę strategię początkującym.

Swing trading: Szukanie okazji w kilkudniowych i kilkutygodniowych trendach

Swing trading to strategia pośrednia. Inwestorzy szukają okazji w średnioterminowych trendach, utrzymując pozycje od kilku dni do kilku tygodni. Jest to mniej intensywne niż day trading, ale nadal wymaga aktywnego zarządzania, regularnej analizy rynku i umiejętności interpretacji wykresów. Potencjalne zyski są niższe niż w day tradingu, ale ryzyko jest również nieco niższe, choć nadal znaczące.

Inwestowanie długoterminowe: Czy w tym podejściu da się zarobić w miesiąc?

Inwestowanie długoterminowe koncentruje się na wzroście wartości w perspektywie lat, a nawet dekad. Celem jest budowanie kapitału poprzez zakup solidnych spółek i trzymanie ich przez długi czas, czerpiąc korzyści z dywidend i wzrostu wartości. W tym podejściu miesięczne zyski są drugorzędne i często ignorowane na rzecz ogólnego trendu i budowania majątku na przestrzeni dłuższego czasu. Owszem, w danym miesiącu wartość portfela może wzrosnąć, ale nie jest to główny cel ani miara sukcesu tej strategii.

Kluczowy czynnik nr 3: Twoja wiedza i doświadczenie

Wiedza i doświadczenie to fundamenty, na których buduje się sukces na giełdzie. Bez nich, inwestowanie staje się hazardem. Edukacja pozwala podejmować świadome decyzje, unikać kosztownych błędów i skutecznie wykorzystywać rynkowe okazje.

Analiza techniczna i fundamentalna jako podstawa podejmowania decyzji

Każdy inwestor powinien opanować podstawy analizy technicznej i fundamentalnej. Analiza fundamentalna polega na ocenie wartości spółki na podstawie jej wyników finansowych, perspektyw rozwoju, otoczenia rynkowego i zarządzania. Analiza techniczna natomiast skupia się na wykresach cenowych i wolumenie, próbując przewidzieć przyszłe ruchy cen na podstawie historycznych wzorców. Obie te metody są podstawowymi narzędziami do oceny spółek, trendów rynkowych i podejmowania racjonalnych decyzji inwestycyjnych.

Rola ciągłej edukacji i adaptacji do warunków rynkowych

Rynek giełdowy jest dynamiczny i stale się zmienia. To, co działało wczoraj, niekoniecznie będzie działać jutro. Dlatego ciągła edukacja i zdolność adaptacji do zmieniających się warunków są kluczowe. Inwestorzy muszą być na bieżąco z informacjami makroekonomicznymi, trendami branżowymi i wydarzeniami politycznymi, które mogą wpływać na rynki. Uczenie się na własnych błędach i wyciąganie wniosków to nieoceniona lekcja.

Kluczowy czynnik nr 4: Psychologia i zarządzanie ryzykiem

Wielu początkujących inwestorów niedocenia roli psychologii i zarządzania ryzykiem, a to właśnie te elementy często decydują o długoterminowym sukcesie lub porażce.

Jak emocje (strach i chciwość) niszczą portfele inwestorów

Giełda to emocjonalny rollercoaster. Strach i chciwość to dwie główne emocje, które mogą prowadzić do irracjonalnych decyzji. Chciwość skłania do kupowania na szczytach, gdy ceny są już wysokie, w nadziei na szybki zysk. Strach natomiast powoduje paniczne sprzedawanie akcji po niskich cenach, gdy rynek spada. Te emocje niszczą portfele inwestorów. Kluczem jest dyscyplina, trzymanie się planu i chłodna głowa, niezależnie od rynkowych turbulencji.

Praktyczne narzędzia: Rola zleceń Stop Loss w ograniczaniu strat

Jednym z najważniejszych praktycznych narzędzi zarządzania ryzykiem są zlecenia Stop Loss. To automatyczne zlecenia sprzedaży, które zamykają Twoją pozycję, gdy cena akcji spadnie do określonego, z góry ustalonego poziomu. Dzięki temu ograniczasz potencjalne straty i chronisz swój kapitał przed nadmiernym uszczupleniem. Używanie Stop Lossów to podstawa odpowiedzialnego inwestowania i umiejętności zarządzania ryzykiem, która pozwala spać spokojniej.

Jak zacząć, by dać sobie szansę na zysk? Praktyczny poradnik

Jeśli chcesz rozpocząć swoją przygodę z giełdą, ważne jest, aby zrobić to mądrze, minimalizując ryzyko i zwiększając szanse na zysk. Oto kilka praktycznych kroków, które pomogą Ci na początku.

Pierwsze kroki: Wybór domu maklerskiego i założenie rachunku

Pierwszym krokiem jest wybór odpowiedniego domu maklerskiego i założenie rachunku inwestycyjnego. Zwróć uwagę na kilka kluczowych aspektów: opłaty i prowizje (mogą znacząco wpływać na Twoje zyski, zwłaszcza przy małym kapitale), dostęp do rynków (czy oferują akcje z GPW, rynków zagranicznych, obligacje, ETF-y?), intuicyjność platformy transakcyjnej (czy jest łatwa w obsłudze dla początkujących?) oraz wsparcie klienta. Dokładnie przeanalizuj oferty różnych instytucji, aby podjąć świadomą decyzję.

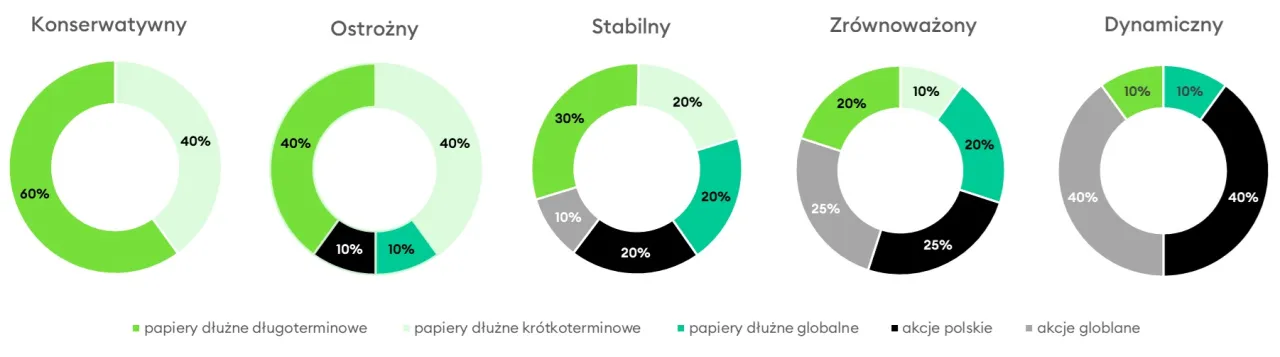

Budowa portfela: Dywersyfikacja jako fundament bezpieczeństwa

Dywersyfikacja to jeden z najważniejszych fundamentów bezpieczeństwa w inwestowaniu. Polega na rozłożeniu inwestycji na różne aktywa, branże, spółki czy regiony geograficzne. Chodzi o to, aby "nie wkładać wszystkich jajek do jednego koszyka". Dzięki dywersyfikacji zmniejszasz ryzyko i chronisz swój portfel przed nadmiernymi stratami w przypadku problemów jednej spółki czy sektora. Pamiętaj, że nawet najlepsze spółki mogą mieć gorsze okresy, a dobrze zdywersyfikowany portfel pomoże Ci przetrwać rynkowe turbulencje.

Podatek od zysków giełdowych: Co musisz wiedzieć o "podatku Belki" w Polsce?

W Polsce zyski kapitałowe, w tym te osiągnięte na giełdzie, objęte są zryczałtowanym podatkiem dochodowym w wysokości 19%. Jest to tzw. "podatek Belki". Ważne jest, abyś wiedział, że musisz go rozliczyć raz w roku na formularzu PIT-38. Dom maklerski, w którym masz rachunek, wystawi Ci odpowiedni dokument (PIT-8C), na podstawie którego wypełnisz swoje zeznanie podatkowe. Nie zapomnij o tym, ponieważ niezłożenie deklaracji lub błędne rozliczenie może skutkować konsekwencjami prawnymi.

Zmień pytanie z "ile zarobię?" na "jak mądrze inwestować?"

Na zakończenie chciałbym przekierować Twoją uwagę z krótkoterminowych, często nierealnych oczekiwań zysku na długoterminowe, świadome i odpowiedzialne inwestowanie. To jest prawdziwa droga do sukcesu na giełdzie.

Dlaczego skupienie się na procesie, a nie na wyniku, przynosi lepsze efekty

Zamiast obsesyjnie śledzić miesięczne zyski, skup się na procesie inwestycyjnym. Oznacza to solidną strategię, konsekwentne zarządzanie ryzykiem, ciągłą edukację i naukę na błędach. Kiedy koncentrujesz się na tych elementach, wyniki przyjdą same, będą bardziej stabilne i przewidywalne w dłuższej perspektywie. Giełda to nie loteria, a systematyczne działanie oparte na wiedzy i dyscyplinie zawsze przyniesie lepsze efekty niż pogoń za szybkimi, ale często przypadkowymi zyskami.

Przeczytaj również: Jak kupić krypto na Binance za PLN? Poradnik krok po kroku

Giełda jako maraton, nie sprint klucz do długoterminowego sukcesu

Używam tej metafory często, bo jest niezwykle trafna: giełda to maraton, a nie sprint. Sukces na giełdzie jest wynikiem długoterminowego podejścia, cierpliwości, konsekwencji i wytrwałości. Szybkie, jednorazowe zyski często są dziełem przypadku lub ogromnego ryzyka. Prawdziwe budowanie majątku na giełdzie wymaga czasu, aby procent składany mógł zadziałać, a krótkoterminowe wahania stały się jedynie szumem na tle ogólnego trendu wzrostowego. Inwestuj z myślą o przyszłości, a nie o najbliższym miesiącu.